在期权交易中,强制平仓是一个关键概念,它与协议价密切相关,协议价是指在标记价格上下浮动的一定比例生成的价格,分为最⾼协议价和最低协议价,用于计算仓位价值和降低用户仓位的风险,强制平仓流程包括定时计算用户账户权益、风险率,如果权益为负或风险率达到100%且过了追保期限,用户的全部仓位将被接管,直到风险率降低至安全水平,若用户有挂单则会优先撤销占用保证金最多的挂单,确保市场流动性,减少损失,若无挂单可撤则会逐步降低用户的空头仓位,强制平仓机制旨在保护用户和市场的稳定,确保交易的安全性和流动性。

在了解期权的强制平仓之前,我们需要先了解一个概念:协议价。

什么是协议价?

协议价在标记价格上下浮动⼀定⽐例⽣成,分最⾼协议价和最低协议价,标记价上浮⼀定⽐例的价格为最⾼协议价,标记价下浮⼀定⽐例的价格为最低协议价,不同期权合约上下浮动⽐例不同。

协议价有两个⽤途,⼀是⽤于计算仓位价值,判断其权益是否为负;⼆是降低⽤户仓位时,如果市场上流动性不⾜,以协议价接管⽤户部分仓位。

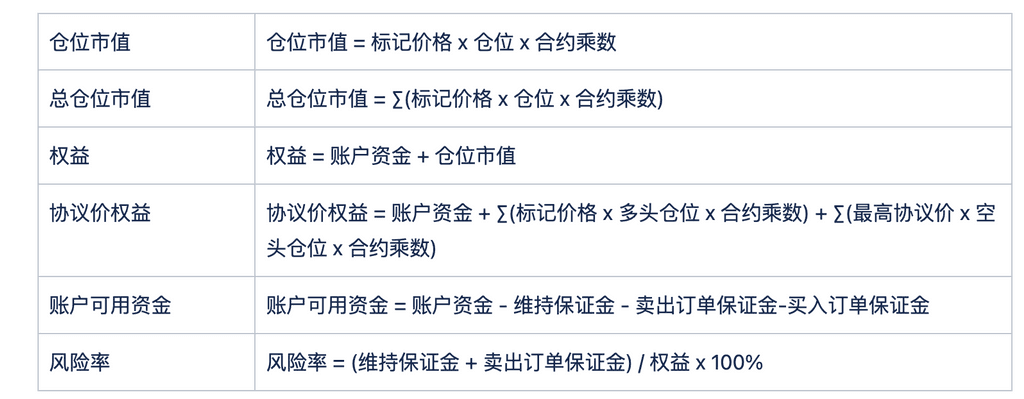

计算公式

注:

a. 多头仓位数量为正值,空头仓位数量为负值

b. 仓位市值是各个合约仓位市值的总和

c. ⻛险率计算只考虑卖出订单保证⾦

强制平仓流程

- 定时计算⽤户账户权益、以协议价格计算的权益、⻛险率。

- 如果以协议价格计算的协议价权益为负时,⽤户全部仓位被接管,⽤户权益归零,即账户归零、仓位归零。

- 如果⻛险率达到100%,且过了追保期限,⽤户有挂单,从占⽤保证⾦最⼤的挂单开始撤单,直到⻛险率⼩于100%,停⽌撤单。撤单期间,当出现协议价权益为负,接管⽤户全部仓位,⽤户权益归零。

- 如果⻛险率达到100%,且过了追保期限,⽤户已经没有挂单可撤,则降低⽤户的空头仓位,从流动性市场最好的市场开始逐步降低⽤户的空头仓位,当市场流动性不⾜时,以协议价接管在市场挂单不能成交的仓位,直到⻛险率⼩于100%,停⽌减仓。减仓期间,当出现协议价权益为负,接管⽤户全部仓位,⽤户权益归零。

- 如果⽤户⻛险率达到100%,且未过追保期限,不进⾏操作;未发送margin call,发送margin call;追保期间⻛险率低于100%时,重置margin call。

- 如果⽤户⻛险率⼩于100%,且达到80%,定时发送⻛险提示。

本产品最终解释权归Gate所有。