在加密货币市场中,每一次价格的剧烈波动都伴随着复杂因素的交织。本文将深入探讨近期美联储主席鲍威尔的“鸽派”言论如何意外点燃了ETH的暴涨行情,以及机构BitMine (BMNR) 的大举进场、Ethena的创新举措、Pendle的生态布局在其中扮演的关键角色,力求揭示这场由政策预期、市场情绪与结构性力量共同驱动的加密盛宴背后的逻辑。

鲍威尔降息信号:从“死扛”到“鸽 派”的转变

自 2025 年初以来,市场情绪不断发酵,纷纷预期美联储将会降息,但鲍 威尔却始终保持着鹰 派的姿态,对降息信号三缄其口。面对美国总统特 朗普的持续施压以及劳动力市场逐渐显现的降温迹象,鲍 威尔一直坚守着“维持适度从紧的货币政策”的立场。然而,在杰克逊霍尔的讲台上,鲍 威尔的言论却出现了微妙的转变。

“鉴于劳动力市场并非特别紧张,且面临越来越大的下行风险,(通胀持续上升的)这种结果似乎不太可能出现。”鲍 威尔的这句话被市场普遍解读为降息的前奏。他进一步表示,如果紧张的劳动力市场对价格稳定构成风险,美联储将采取先发制人的行动。这一系列言论标志着鲍 威尔从“死扛”到“鸽 派”的立场转变,也为市场注入了对降息的强烈预期。

据数据显示,鲍 威尔讲话后,美联储 9 月降息25个基点的概率从讲话前的 75.5% 一度升至 91.1%。同时,他们认为美联储在今年剩余的三次政策会议中,至少降息两次的概率达 83.9%。这一数据的变化不仅反映了市场对鲍 威尔言论的积极反应,也预示着货币政策即将迎来新的调整。

降息信号真的鸽 派过头了吗

尽管鲍威 尔的讲话被市场迅速视为货币政策拐点,但若从细节来看,他的言论更像是一种防御性的政策预案,而非真正的宽松承诺。鲍威 尔强调,美国政策利率水平已较去年更接近中性利率,约在 100 个基点的区间内浮动,这意味着美联储可以放缓行动的节奏,但并不代表彻底结束紧缩,更不能说明宽松即将来临。同时他也明确提到劳动力市场处于一种“奇特的平衡”状态,即供需双双走弱,若这一趋势失控,裁员潮和失业率飙升将是难以避免的结果。因此,这一系列言论更多是在为潜在风险预先留出政策空间,而不是提前为市场派发“鸽 派盛宴”。

ETH 的暴涨逻辑:叙事、情绪与结构性力量的共振

如果说政策预期是点燃行情的火花,那么 ETH 的暴涨则是多重力量共振后的必然结果。

期权轧空与情绪共振

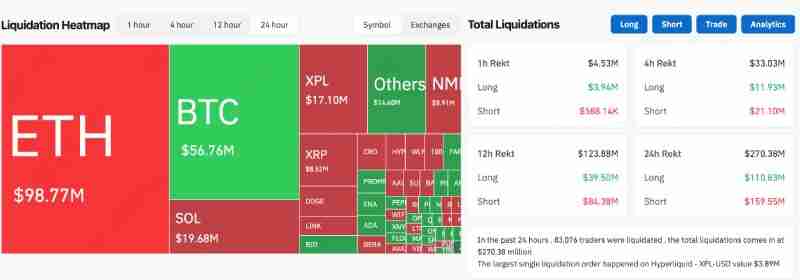

期权市场的轧空效应成为最直接的推动力。8 月 27 日 Coinglass 数据显示,市场在 24 小时内爆仓金额高达 2.70 亿美元,且主要集中在空头仓位。大量看空 ETH 的投资者被迫平仓,加剧了价格的上冲动力,使得行情演变成一场空头踩踏。

机构进场

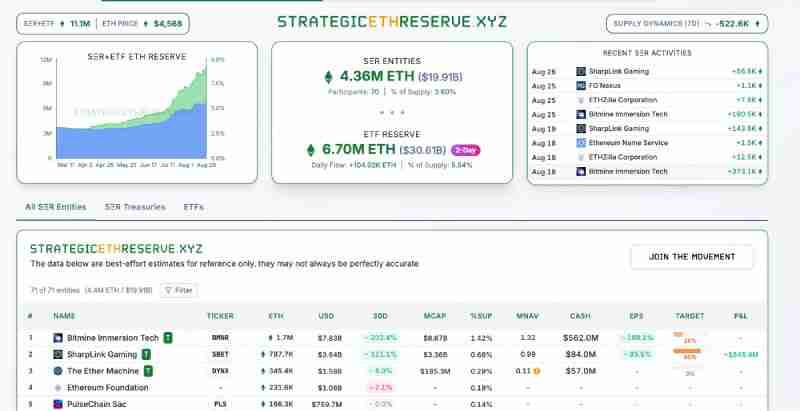

根据链上数据显示,BitMine (BMNR )在过去 12 个小时里接收到 131,736 枚 ETH 。截至 8 月 27 日,BitMine 持有约 170 万枚的 ETH 持仓。

与此同时, ETH 现货 ETF 的持仓也在快速增加。持续走高的净流入,反映出机构不再是短期投机,而是以战略性布局为主,预示着 ETH 的上涨动力更多源自结构性资金流入,而非单纯散户情绪驱动。

以太坊生态的蓬勃发展

除了外部因素的推动外,以太坊生态自身的蓬勃发展也是 ETH 涨势的重要支撑。近期,以太坊 Layer 2、质押、基础设施等赛道代币均实现普涨,反映了市场对以太坊生态未来发展的乐观预期。

- Layer 2 解决方案的兴起:随着以太坊主网交易费用的高企,Layer 2 解决方案成为了缓解网络拥堵、降低交易成本的重要途径。Arbitrum 等 Layer 2 平台的日交易量也居高不下,显示了市场对高效、低成本交易方案的需求。

- 质押市场的繁荣:以太坊质押持续升温,也促进了 Lido 等流动质押协议的 TVL 不断增长。质押市场的繁荣不仅提升了 ETH 的锁仓量,也增强了市场对 ETH 长期价值的信心。

- 基础设施的完善:以太坊生态的基础设施不断完善,为开发者提供了更加友好、便捷的开发环境。这有助于吸引更多的开发者和项目方加入以太坊生态,进一步推动ETH的应用和价值提升。

金融化与风险偏好回升双轮驱动

鲍 威尔的降息信号降低了市场对未来利率上升的担忧,提升了投资者的风险偏好。在加密货币市场这一变化尤为明显。作为高风险高回报的代表,ETH 在降息预期下成为了投资者追逐的热点。资金从避险资产流向风险资产,推动了ETH 价格的上涨。

ETH 后市走势与政策落地节奏

综合来看,以太坊的暴涨既是鲍 威尔讲话所引发的政策预期效应,也是市场情绪、链上资金与机构叙事共振的结果。然而,未来走势仍需谨慎审视。

如果美联储真的在 9 月降息,那么市场情绪的正反馈将被进一步强化,ETH 或将延续新一轮突破;但若降息迟缓或幅度低于预期,市场可能迎来剧烈回调,部分追高的投资者已经开始感受到 FOMO 情绪带来的亏损风险。更重要的是,ETH 的 Narrative 之争才刚刚开始,未来谁能率先构建出类似“ETH-per-share”这样的估值体系,谁就将在市场结构性话语权的博弈中占据主导地位。

以太系项目能率先突破

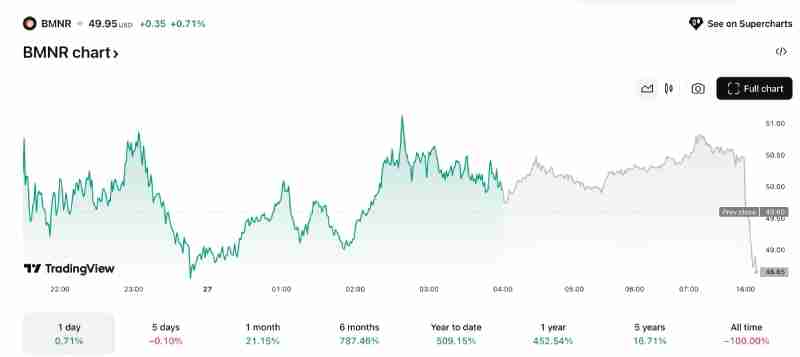

BMNR(BITMINE IMMERSION TECH)

作为全球最大的 ETH 持有主体,BMNR 已囤积超 120 万枚 ETH(约 50 亿美元),目标占据全球 ETH 供应 5%,并将其用于质押收益。BMNR 是构建金融化 ETH,机构入场路径的标杆性标的。

ENA(ETHENA)

Ethena 通过其 StablecoinX 部门,计划在 6 周内回购 2.6 亿美元 ENA 代币,占流通量 8%,并已启动“fee switch”机制,将协议收入分配给 sENA 持有者,预计保守年化收益 4%,乐观超 10%。ENA 是一个市值弹性高、收益叙事明确的合成资产布局代表。

PENDLE

Pendle TVL 已飙升至历史新高,突破 100 亿美元。Boros 模块将永续合约资金费率转化为交易资产,为协议引入海量流动性;与 Ethena、Aave 的联动策略贡献了近 60% TVL。Pendle 是技术创新与机构配置双轮驱动的 DeFi 核心标的。

结语

这轮 ETH 的行情,是政策信号、资本流动与市场叙事多维交织的结果。鲍 威尔的讲话点燃了市场,但真正的燃料来自于机构的入场、空头的爆仓、生态的繁荣与叙事的重塑。ETH 不仅仅是一种资产,它正在成为金融叙事与资本格局的核心舞台,而在这个舞台上,政策与市场、叙事与信仰、风险与机遇,注定将继续交织上演。

到此这篇关于的文章就介绍到这了,更多相关加密市场内容请搜索本站以前的文章或继续浏览下面的相关文章,希望大家以后多多支持本站!

以上就是的详细内容,更多请关注huangt其它相关文章!